一、摘要

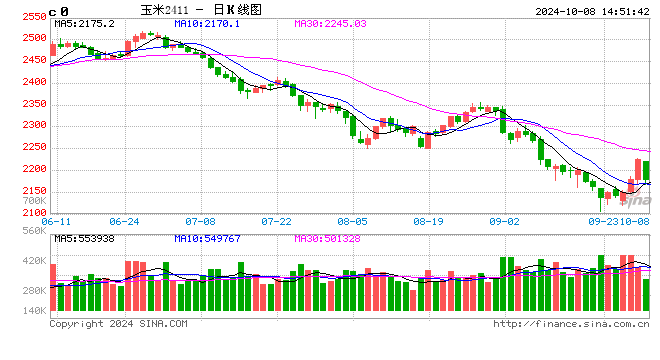

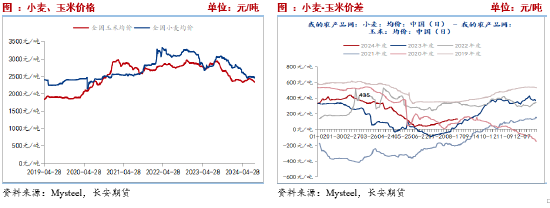

9月玉米市场延续弱势格局,虽然有我国进口玉米数量逐步降低、进口谷物或在四季度得以控制、深加工企业开机率持续同比增加以及能繁母猪存栏再度止跌回升的利多因素支撑玉米价格,但是进口玉米持续拍卖、新粮临近上市以及市场悲观心态成为引导价格走弱的核心因素。从盘面来看,期货主力11月合约跌幅4.83%,价格来到2020年以来的新低2100附近,远月主力1月合约跌幅2.6%。整体而言,除了市场供需趋于宽松的格局施压价格之外,市场悲观心态也是玉米价格走弱的主要因素之一。

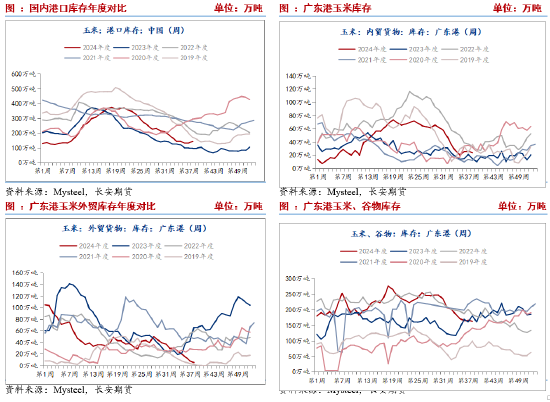

(一)渠道库存逐步降低

Mysteel数据显示,截至9月20日,北方四港玉米库存145.6万吨,月环比变化不大,同比增加48.2万吨,处于近年次低位置。广东港玉米内贸库存23.7万吨,月环比增加2.8万吨,降幅11%,同比增加2.5万吨,增幅12%,库存水平处于近年中等位置。外贸玉米库存5.6万吨,月环比降低19.9万吨,降幅78%,同比降低36.6万吨,降幅87%,处于2029年以来的次低位置。与此同时,广东港谷物库存163.1万吨,月环比降低23万吨,降幅12%,同比降低1.3万吨,降幅1%,同比处于中等略偏高的库存水平。除此之外,9月份后,随着新季玉米上市临近,面对超期储存压力,政策性储备玉米开始放量轮出,周投放量超过100万吨,进口玉米持续投放,增大了玉米市场的供应压力,但也意味着库存的逐步出清。价格方面,以锦州港为代表的港口玉米价格平仓价由9月初的2360降至2170,蛇口港由2460降至2340,华东地区由2320降至2020。

整体来看,国内玉米、谷物库存持续去化,渠道供应压力明显降低。但受制于新粮上市、政策性进口拍卖以及市场悲观心态,现货价格持续弱势。未来,1-2个月内,新粮持续集中供应,港口到货量有望逐步增加。不过考虑需求随采随用,库存回升幅度或慢于往年同期,来自渠道库存的供应压力预计有限。

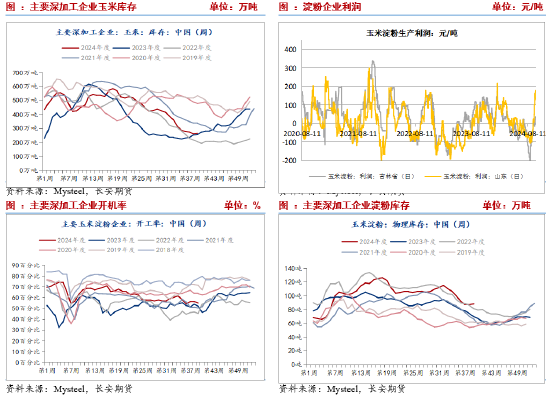

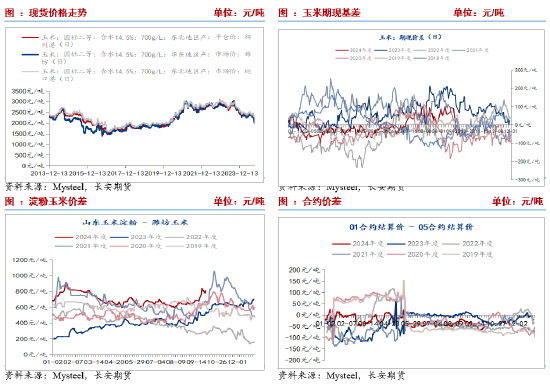

(二)原料价格低位以及开机率季节性回升,将支撑玉米价格

产品端,截至9月27日,企业淀粉库存88.4万吨,月环比降低11.9万吨,降幅12%,同比增加18.6万吨,增幅27%,同比处于近年绝对高位;产品价格方面,随着原料玉米价格降低,产品淀粉价格随之走弱,其中吉林一等玉米淀粉由2880降至2760,山东由2960降至2830。产品利润方面,吉林由亏损102转为盈利38,由于山东地区玉米价格快速降低,淀粉利润由亏损100转为盈利179。开机率方面,截至9月27日玉米淀粉开机率55.02%,月环比降低2.95%,同比增加2.82%,对原料玉米价格持续有一定的提振作用。而深加工企业原料玉米库存265.1万吨,月环比21.7万吨,降幅7.6%,同比增加9.1万吨,增幅3.5%,但同比处于近年偏低位置,后续存在补库需求。未来,考虑玉米集中上量,以及价格跌至低位,深加工企业存在补库需求,同时,10月后企业开机率进入季节性回升周期,有望带动企业补库,并支撑玉米价格。

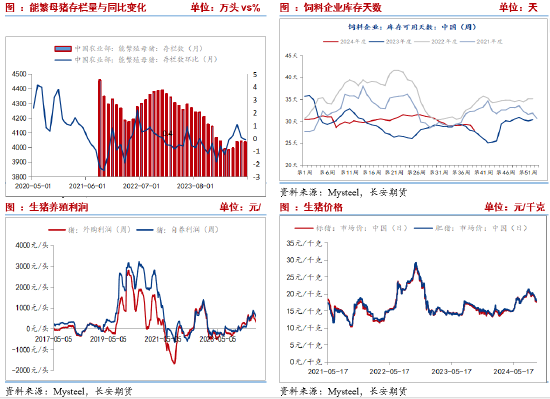

(三)考虑疫病高发期,能繁母猪存栏或转降

9月生猪价格以下跌为主,其中外三元生猪由月初19.03元/公斤降至9月底的17.75元/公斤,主要由于市场需求偏弱。而国庆假期期间,不过整个国庆小长假期间延续弱势,全国生猪均价也由17.73元/公斤下移至17.53元/公斤。四季度,虽有二育开始入场,但考虑疫病风险高以及市场对行情保有谨慎预期,二育整体补栏有限。在此背景下生猪养殖利润持续收缩,外购仔猪养殖利润由485.84降至328.94元/头,自繁自养利润由739.66元/头降至555.85元/头。利润虽然收缩但仍处在盈利区间。农业农村部数据,本年度4-7月能繁母猪连续三月环比增加。钢联数据显示,2-8月能繁母猪存栏连续七个月环比增加至496.412万头。能繁母猪的增加或一定程度上提振饲料需求。但农业农村部数据显示2024年8月末能繁母猪存栏量为4036万头,环比降低5万头,比去年同期减少205万头,同比下降5%。随着10月份到次年4月份是非瘟高发期,能繁母猪存栏数或将进一步下降,这意味着8月已经结束了2024年度的能繁母猪数增长,预计后续饲料需求存在不及预期的可能。目前,饲料企业原料玉米库存由月初的29.12天降至27.95天,处于近年低位,后续存在补库需求,同时考虑替代品谷物四季度退出,有利于提振玉米需求。

(四)四季度进口谷物压力降低

近期替代压力降低。一方面玉米进口持续降低,中国 8 月玉米进口量为 43 万吨,同比锐减 63.9%。1 - 8 月玉米进口量为 1256 万吨,同比下滑 15.7%。另一方面,而市场传闻其他谷物进口也将受到限制。本年度截至8月,累计进口包括玉米、高粱大麦与小麦等在内的谷物5925万吨,去年同期为4175万吨。替代压力之下,玉米价格跌跌不休。而市场传闻,四季度包括高粱和大麦等谷物的进口可能会受到限制,以上一年度为基准,相应品种不能超过上年的进口总量。上期我们提到,以上四种谷物除玉米之外,只有大麦、小麦在1-7月距离去年的总进口量尚有161万吨、72万吨的差距,而8月两者进口分别为115万吨、195万吨,基本上达到限制的要求,也就意味着从9月开始,高粱、大麦、小麦的进口大概率非常有限,将十分有助于减轻玉米压力。

(五)新玉米逐步上市,减产热度降温且政策收储入市

随着新粮逐步上市,减产的热度逐步降低。而目前为止,市场对于新季玉米减产幅度已有前期预期的20%附近降至10-15%左右,部分市场认为该幅度减产不足以使市场逆转。不过,政策性储备玉米将开始集中轮入采购。中储粮网公告,9月23日-30日中央储备粮的玉米轮入采购数量接近100万吨,大幅高于前几周水平。其中成交价普遍在2200以上,部分超过2300,显示政策端逐步在改善市场悲观情绪。结合市场渠道库存偏低以及玉米价格跌至低位有利于渠道商低成本采购,在政策收储带动下玉米大幅下跌的空间有限。

(六)基差仍存走强可能

9月全国玉米价格维持弱势,港口以及华东地区跌幅约在100-200元/吨之间,跌幅最大为山东地区,下跌200元/吨,南方港口跌幅在120元/吨,下跌原因在于新粮逐步集中上市,在需求不佳背景下,市场情绪悲观。基差方面,由于期现货价格表现弱势而期货价格在月底反弹,导致基差先走强后快速走弱。未来,现货虽然集中上市令价格承压,但渠道商及中下游企业入市收购或一定程度商限制现货价格跌幅,未来期现基差仍有走强的可能。就产品-原料价差来看,当前山东地区淀粉-玉米价差随着玉米价格走弱增加至810元/吨的阶段性高位,但受制于产品库存高位以及开机率回升压制,难有大幅回升空间。

三、小结与展望

受进口玉米拍卖、渠道商抛售、新玉米临近上市影响,市场预期玉米供需宽松,引导玉米期现货价格接连下跌。随着利空发酵,玉米期现货价格均降至阶段性低位。后续来看,一方面陈粮供应逐步出清,中下游渠道商库存偏低,未来存在补库需求,二是政策性开始收储带来的政策端指引,将一定程度上托底并提振市场价格,三是价格降至低位有利于吸引中下游渠道商进行补库,由此预计玉米期现货价格继续下行空间受限。但是,需要谨慎对待上方空间,一方面当下出现减产不及预期的可能性,另一方面10月份后产区玉米集中上市,而玉米质量或受到前期天气影响存在一定的差异,因此谨慎对待上方空间。预计玉米阶段性以低位震荡为主。仅供参考。

免责声明

本报告基于已公开的信息编制,我们力求报告内容客观、公正、准确,但不保证信息的绝对准确和完整。本报告所载的观点、结论和建议仅供参考,不构成个人投资建议。投资者应当充分考虑自身投资经历及习惯、风险承受能力等实际情况,并完整理解和使用本报告内容,不能依靠本报告以取代独立判断。对投资者依据或者使用本报告所造成的一切后果,本公司及作者均不承担任何法律责任。

本报告所载的意见、结论及预测仅反映报告发布当日的观点和判断。在不同时期,本公司可能会发出与本报告所载意见、评估及预测不一致的研究报告。本公司不保证本报告所含信息保持在最新状态。本公司对本报告所含信息可在不发出通知的情形下做出修改,投资者应当自行关注相应的更新或修改。

长安期货有限公司版权所有并保留一切权利。未经本公司书面许可,任何机构或个人不得以翻版、复制、发表、引用或再次分发他人等任何形式侵犯本公司版权。如征得本公司同意进行引用、刊发的,需在允许的范围内使用,并注明出处为“长安期货投资咨询部”,且不得对本报告进行任何有悖原意的引用、删节和修改。本公司保留追究相关责任的权力。所有本报告中使用的商标、服务标记及标记均为本公司的商标、服务标记及标记。

版权声明

本文仅代表作者观点,不代表百度立场。

本文系作者授权百度百家发表,未经许可,不得转载。

评论