登录新浪财经APP 搜索【信披】查看更多考评等级

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

导语:新“国九条”及一系列政策规定,将进一步压实发行人第一责任和中介机构“看门人”责任,建立中介机构“黑名单”制度;坚持“申报即担责”,严查欺诈发行等违法违规问题。严监管下,保荐券商执业质量有一定程度提高,但仍有IPO项目存在“带病闯关”、不符合发行上市条件等问题,保荐券商的抉择至关重要。

出品:新浪财经上市公司研究院

作者:IPO再融资组/郑权

近日,国金证券保荐的绝大部分IPO项目变为中止审查状态。在国金证券目前在审的13家IPO项目(以交易所受理为标准)中,有4家公司排队时间超过了27个月,2家排队超33个月,1家排队超39个月。

在国金证券这些“钉子户”IPO项目中,有的业绩大幅下滑触及审核红线,有的被质疑不符合板块定位,有的财务数据不符合最新的上市标准,但国金证券仍没有撤回保荐。

国金证券保荐的已上市的IPO项目,收取的承销保荐费用率均值较高,收费率畸高的IPO企业往往在高发行市盈率下获得巨额募资,国金证券也赚得盆满钵满。在高承销保荐费用率背后,国金证券保荐的IPO项目业绩“变脸”比例较高,2022年和2023年合计七成IPO项目上市当年营收或扣非净利润下降。

多家“钉子户”IPO项目被质疑不符合上市条件

截止9月30日,国金证券在审的IPO项目共有31家。13家项目中,有4家公司排队时间超过了27个月,2家排队超33个月,1家排队超39个月。13家项目中,科创板排队的企业数量为0,今年全部终止IPO进程。

排队超39个月的四川沃文特生物工程股份有限公司(沃文特)创业板定位被质疑;云汉芯城(上海)互联网科技股份有限公司(云汉芯城)盈利大降50%,触及审核红线;浙江科峰有机硅股份有限公司(科峰股份)净利润及研发投入皆“踩线达标” ; 安徽济人药业股份有限公司(济人药业)最新一期净利润不满足最新上市标准。

(1)云汉芯城盈利大降 触及50%的审核红线后仍未撤回

资料显示,云汉芯城IPO申请于2021年12月获受理,排队近三年。2023年11月9日,云汉芯城过会,但过会10个月后仍未提交注册申请。

云汉芯城的主营业务是电子元器件分销,尽管公司名称中带有“芯”,但不属于芯片行业而是属于批发业。在问询阶段,深交所曾多次要求公司说明自身核心竞争力,创新相关情况,公司是否属于成长型创新创业企业、是否符合创业板定位。

近日,云汉芯城的同行公司电子网闯关创业板失败,有投资者也质疑云汉芯城是否符合最新修订的创业板定位要求。

更重要的是,云汉芯城的业绩出现了大幅下滑,最新一期的归母净利润降幅超过了60%,触及审核红线,公司持续盈利能力待考。

2021年、2022年、2023年上半年,云汉芯城分别实现营收38.36亿元、43.33亿元、13.94亿元,同比分别增长150.06%、12.97%、-42.29%;分别实现归母净利润1.61亿元、1.36亿元、0.33亿元,同比分别增长423.05%、 -15.86%、-61.53%。2022年,云汉芯城就出现了增收不增利,2023年上半年净利润更是大幅下降。

(2)沃文特创业板定位被质疑 排队39个月仍未撤回

国金证券保荐的沃文特,早在2021年6月就递交了上市申请,至今已有三年多的时间可仍未上市。投资者对沃文特的质疑集中在创业板定位、销售区域集中、应收账款规模高且存在大量逾期等情况。

沃文特主营业务是体外诊断仪器、试剂和耗材的研发、生产和销售及非自产体外诊断产品的代理。虽然公司名称中带有“生物工程”,但其所属行业属于批发业,因为其代理产品的销售收入一度超过自有产品收入。

那属于批发业行业的沃文特是否符合创业板定位?在深交所三轮问询中,沃文特的行业分类都遭到了问询,创业板定位也被质疑。沃文特公司首版招股书中称自己属于医药制造业,在三轮问询后改为批发业。

尽管批发业不属于《深圳证券交易所创业板企业发行上市申报及推荐暂行规定》所列示的禁止性行业,但是否符合“应发展更多依靠创新、创造、创意的大趋势,主要服务成长型创新创业企业,支持传统产业与新技术、新产业、新业态、新模式深度融合”的创业板要求还不得而知。

2021-2023年,沃文特分别实现营业收入4.79亿元、5.83亿元和5.63亿元,扣非归母净利润分别为0.66亿元、0.67亿元、0.65亿元。最近三个会计年度,沃文特的扣非归母净利润,都刚好超过6000万元的及格线。

2021年至2023年末,沃文特应收账款账面价值分别为1.87亿元、2.48亿元和 2.31亿元,占当期营业收入的比重分别为39.12%、42.48%和40.97%。据问询函回复,2019年至2022年6月末期间,沃文特的应收账款逾期比例大约在30%左右。

(3)科峰股份净利润及研发投入皆“踩线达标”

国金证券保荐的科峰股份,IPO申请于2022年6月获受理,至今排队两年多时间。2023年6月,科峰股份过会,但过了一年多时间仍未提交注册申请。

科峰股份主要从事纺织印染助剂和纳米液体分散染料的研发、生产和销售,主要产品包括嵌段硅油、氨基硅油等后整理助剂、前处理助剂、染色印花助剂及纳米液体分散染料。

2020-2022年,科峰股份分别实现营业收入3.14亿元、5.19亿元、4.4亿元,同比分别增长10.49%、65.54%、 -15.24%;分别实现扣非归母净利润0.39亿元、0.71亿元、0.61亿元,同比分别增长-4.29%、82.62%、-13.73%。

2022年,科峰股份0.61亿元的扣非归母净利润,刚刚超过了0.6亿元的及格线。公司2022年营收、净利润双降也令投资者质疑科峰股份的持续盈利能力。

同时,科峰股份的研发投入也“踩线达标”,有投资者质疑其是否符合创业板定位。2020-2022年,科峰股份的研发投入分别为 1,495.67 万元、 2,127.18 万元、 1,869.13 万元,最近三年累计研发投入合计 5,491.98 万元,刚超过5000万元的及格线。

截至2022年末,科峰股份共计47项专利,其中13项为发明专利。值得一提的是,科峰股份13项发明专利全部集中在报告期内获得授权,有投资者质疑其存在突击增加发明专利的可能。

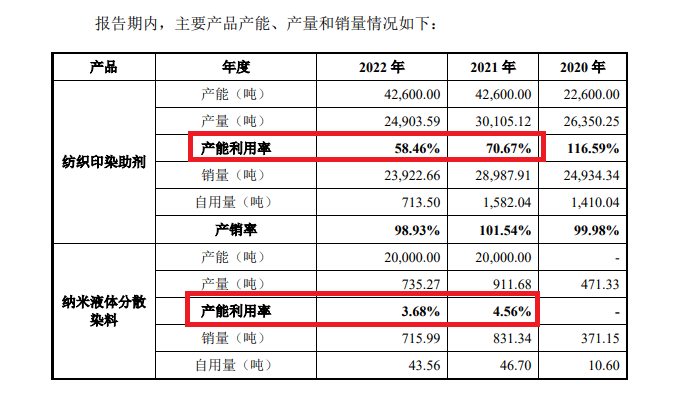

此次IPO,科峰股份计划募资3.9亿元,其中2.9亿元用于年产 23,000 吨有机硅深加工项目。但事实上,科峰股份产能利用率极低,一主营产品产能利用率不足6成,其他两类主营产品的产能利用率都不足20%。

2020-2022年,科峰股份纺织印染助剂报告期各期产能利用率分别为116.59%、70.67%、58.46%。2021年和2022年,公司纳米液体分散染料产能利用率分别为4.56%、3.68%,都是个位数还不足5%。2022年,科峰股份其他有机硅产品的产能利用率为16.95%。

(4)济人药业最新一期净利润不满足最新上市标准

国金证券保荐的济人药业,也属于“钉子户”,公司2022年7月递交首版招股书,后上市申请平移至注册制下的上交所。截至目前,排队27个月的济人药业还没有收到上交所的问询函,并且招股书最新一年的净利润不满足最新的主板上市条件。

济人药业的主营业务是中药研发、生产和销售,产品线涵盖中成药、中药饮片及中药配方颗粒等领域,拥有“药信”“信之”两个自主品牌。

截至目前,济人药业披露的最新一年的会计数据是2021年度的。2021年,济人药业归母净利润为0.95亿元,不足1亿元。

根据今年4月份修改的法规,主板第一套上市指标修改为:最近3年净利润均为正,且最近3年净利润累计不低于2亿元,最近一年净利润不低于1亿元,最近3年经营活动产生的现金流量净额累计不低于2亿元或营业收入累计不低于15亿元。

除了净利润规模较小,济人药业产能波动大仍募资扩产数倍、销售费用畸高、重要供应商疑似空壳等问题也备受关注。

承销保荐费用率偏高 保荐项目上市当年大幅“变脸”

总结国金证券近几年的IPO项目可以发现,公司收取的承销保荐费用率在行业内偏高。2022年,国金证券IPO承销总金额为112.80亿元,佣金收入为10.15亿元,费用率均值为9%,在IPO承销数量2个(含)以上的46家券商中,排名第二,仅次于国元证券的9.47%。2023年,国金证券的IPO承销金额为71.34亿元,承销保荐收入为6.29亿元,费用率均值为8.81%,在IPO承销数量2个(含)以上的37家券商中排名第五。

具体到IPO项目,国金证券2021年12月保荐上市的百诚医药,实际募资为21.53亿元(超募13.43亿元),但收取的承销保荐费用高达2.62亿元,费用率高达12.17%。wind显示,实际募资在20亿元左右的IPO项目的承销保荐费用率,均值在7%左右,可见百诚医药承销保荐费用率畸高。

又如国金证券保荐的唯科科技IPO项目,预计募资7.75亿元,实际募资19.99亿元,超募12.24亿元,承销保荐费用为2.26亿元,费用率高达11.3%,显然高于市场7%的均值。上市当年,唯科科技营收、扣非净利润双双下降。

再如国金证券保荐的盛帮股份(承销保荐费用率15.41%)、扬州金泉(费用率为14.45%)等IPO项目,费用率水平明显高于行业平均水平。

国金证券高承销保荐费用率项目有一个共同特点,即保荐项目的发行价格、发行市盈率较高,IPO企业获得高额募资,而国金证券凭借高承销保荐费用率将巨额佣金收入囊中。至于企业上市后的业绩好坏、股价涨跌,基本与国金证券无关。

尽管国金证券收取的承销保荐费用率较高,但保荐项目业绩“变脸”较为严重。国金证券2022年保荐的13家IPO项目中,有8家公司在上市当年营收或扣非净利润同比下降,“变脸”的比例占63.51%。2023年,国金证券合计保荐12家企业IPO,上市当年营收或扣非净利润下降的有9家,占比高达75%。

国金证券2023年保荐上市的九州一轨,上市当年竟然由盈转亏。2023年1月,九州一轨登陆科创板,募资6.56亿元。上市当年,九州一轨实现营业收入2.75亿元,同比下降30.32%;实现扣非归母净利润-0.07亿元,由盈转亏。

根据《证券发行上市保荐业务管理办法》,首次公开发行股票并上市上市当年即亏损且选取的上市标准含净利润标准,保荐券商及保代面临处罚风险。

招股书显示,九州一轨选取的上市标准包含净利润标准,因此面临处罚风险。

今年以来,国信证券、中信证券及相关保代因IPO保荐项目利尔达、安达科技(维权)上市当年及亏损领到了罚单。国金证券虽然还没有因九州一轨IPO项目收罚单,但其保荐及持续督导质量已经出现问题。

7月5日,九州一轨因披露业绩预告和业绩快报不准确,更正后业绩预告、业绩快报与年度报告中相关数据差异较大,且涉及盈亏变化,信息披露不准确。同时,公司迟至2024年4月30日披露业绩快报更正公告,存在更正公告披露不及时的情形。因此,北京证监局对九州一轨及时任董事长任宇航,时任总经理暨法定代表人曹卫东,时任财务总监李秀清,时任董事会秘书张侃采取出具警示函的行政监管措施,并计入证券期货市场诚信档案。

令人感到疑惑的是,国金证券作为持续督导券商,理应督导发行人及时信披,并且信披内容涉及盈亏变化,关系到国金证券及保代是否会领罚单,为何国金证券没有避免如此严重的问题发生?

版权声明

本文仅代表作者观点,不代表百度立场。

本文系作者授权百度百家发表,未经许可,不得转载。

评论