炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

文丨谢长艳

编辑丨张桔

自9月24日中国资产大爆发股市重焕生机后,新老股民跑步进场,成交量直冲云霄。但是,节后股市突发大跳水,本周沪指跌幅达到3.56%,尤其新股民感受到了市场的变化无常。从周三开始的连续三个交易日调整,牛市难道是昙花一现吗?

10月11日收盘后,深圳林园投资董事长林园接受了本刊记者的独家专访,他强调;“市场波动是正常的,现在好资产依然便宜。投资者要积极进场,首先要抓住大机会,方法论是第二位的。”而对于他的投资来说,大道至简,其实就是用好股票配置韧性加成长的组合,并长期持有。

波动是熊市思维造成的

牛市波动就变小了 当前沪深300是投资主线

本刊编辑部:本周三一直上攻的市场出现了调整,您如何看待暴涨后的调整呢?

林园:我一直都在强调,股市涨涨跌跌是常态,涨多了就要跌,跌多了就要涨。尤其是在连续阳线后,波动会剧烈一些。因为波动是人的心理造成的,现在很多人还是熊市思维,总认为涨了还是会跌回去。其实等真正牛市到来时,市场的波动就会变小了。因为到那时买了就能涨、就能赚钱,很多人就不会轻易去换手,拿着就很踏实,这是情绪认知的转变。

本刊编辑部:您认为进入牛市沪指将来会到4500点。为什么是4500点?

林园:4500点是上证指数的一道分水岭,它是市场的一个平均价。

本刊编辑部:那也就意味着均值回归,把之前砸下的坑给填平了吧?

林园:是的。

本刊编辑部:那么,市场多久能回到4500点呢?

林园:具体时间我无法预测,但回归4500点是毫无疑问的。

本刊编辑部:一旦沪指到了4500点,很多之前亏钱的人就回本了,会不会又离场带来剧烈的波动呢?

林园:到那个时候应该有波动,但按照过往的情况波动时间会很短。市场有一定的规律,但可能每次又不一样。到那时大多数人都赚钱了,情绪又不一样了。赚钱效应会吸引更多的人入场,市场继续上涨,状况和现在又不同。

本刊编辑部:市场前几天的上涨是普涨,无关基本面好坏。尤其是未来过了4500点后,会不会慢慢地分化呢?

林园:对,会有分化。在沪指涨到4500点之前,市场跟现在的情况都差不多,就像节前几天那种疯狂的情况,不太注重基本面。但市场其实是有一条主线的,就是我们一直坚持做的沪深300这些权重股。

本刊编辑部:我和您8月7日在北京交流的时候,您提到了牛市的三大基础,全球的利率往下走、中国资本市场派息率逐年走高和中国的经济韧性十足。这也是市场能上4500点的基础吧?

林园:是的,最主要的理由是资产便宜。

始终满仓待涨 始终看好中国经济

本刊编辑部:说到这一轮上涨,利好政策是催化剂。您一直把政策当成投资的外力,核心还是看低估与否,但是这轮政策是在真金白银给市场直接注入流动性。比如互换便利方案首期为5000亿元,回购增持贷款规模也有3000多亿元,政策催化剂也不能忽视。

林园:是的。这就是政策导向,像市值管理中包括重组、并购等,在市场当前位置推出,核心原因就是因为资产便宜。

本刊编辑部:也就是政策在顺势而为?

林园:出台政策前,管理层肯定是对整体市场或现在的经济状况、企业状况会做出全面评估的,不会无缘无故出政策;就像精准扶贫是有标准的,应该扶什么地方什么人群,这跟出政策刺激股市是同样的道理。

本刊编辑部:这么多年您在市场中,遇到这种大的利好政策,过去是怎么借力的?

林园:我们就是等待,政策出来就借到势了;这次政策出来后我们反而没有太多行动,因为之前就一直是仓位比较重地待在市场里面。

本刊编辑部:满仓的原因之一,是看好中国经济吗?

林园:当然有一定关系,但更重要的是,满仓是我们的一种投资操作方法。

本刊编辑部:那我们先谈谈中国的宏观经济。

林园:我对中国经济一直很乐观,中国经济韧性很强。作为世界最大的经济体之一,商品供应充足,现在存在的问题很容易解决。

具体说来,中国没有太多的外债,人民币不能自由兑换。大家对城投债之类的担心都是内部问题;其实整体看算不上负债多。

本刊编辑部:大家看到的经济问题都是微观存在的问题,但真正从大宏观的角度看,多印钞票似乎没有太大影响,有一点通胀反而是经济更健康的一个表现。

林园:是的,中国这些问题轻而易举就能解决。

有韧性的组合由好公司组成

好公司的持有时间是永远

本刊编辑部:那再来谈谈您配置的有韧性的资产组合满仓待在市场中吧。您之前说的“下跌的时候你不在,上涨的时候就没有你。”“我满仓没把我自己满穷了。”这两句话浓缩性很强。您是如何配置有韧性的资产能够高仓位待在市场中的呢?

林园:大的原则就是有好的东西我都拿一点,我认为有前途的资产,就多拿一点,永远不会卖。我拿的这些好资产就没想过去卖,我对自己有信心,这是最核心的,我靠着这些好资产就有能力把自己养活了。

比如说2014年、2015年、2016年我们买的一个标的,我非常有信心;我已经拿了10年该公司,未来该公司还会做得更大,将来的规模或许今天想象不到。我永远不会卖,可能几十年或者若干年后,不排除我会成为它的一个最大股东。

本刊编辑部:您持有好公司的时间是永远?

林园:是的。

本刊编辑部:购买这些好标的,您会考虑价格吗?

林园:当然也会考虑。但那只是阶段性的,我的好方法就是把好东西拿住了。我不是说所有的行业都好,我对行业的判断有我们自己的方法。

本刊编辑部:您刚才举例说的好股票,是您始终看好的养老方向吗?

林园:我刚才只是举例,市场中这样的好资产不止一个,而是好多个。比如说老龄化的领域,若干年以后,我一定能抓住其中的龙头。可能到那个时候,大家又说我是靠运气,其实不是。

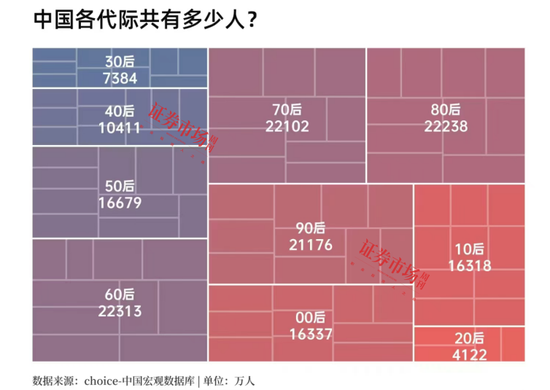

本刊编辑部:我这块有一个数据,也说明这波养老的机会周期真的很长。现在60后有2.2亿人,70后有2.2亿人,80后有2.2亿人,90后2.1亿人,00后有1.6亿人,10后同样有1.6亿人,人口真正下降是20后,现在是0.4亿人。

林园:对,老年人有4亿到5亿,我们投资的公司可能会有1亿的老人用他们的产品,这就是25%;假设一个人花1000块钱,计算下来这一数字就会相当可观。

成长和韧性相辅相成

泡沫还是赚短期的钱

本刊编辑部:现在在您的这种很韧性仓位中,是不是很多标的已经是负成本了?

林园:韧性是一个组合,是针对现在市场的情况,韧性的追求是目前形势下做出的决策,但是不代表任性是我的看家本领,赚大钱还得靠成长。

本刊编辑部:说到成长,有两个角度,一个是企业基本面自身的成长,比如利润、市场规模,一个是资本市场情绪带来的估值成长,您说的两类成分各占多少?

林园:一定是企业自身市场规模的成长带来的利润成长,投资这样的成长才能改变命运。而且企业今天的成长到多少年之后又变成了韧性,比如年复一年的分红,成长和韧性是相辅相成的。

本刊编辑部:有一种说法,在买好公司的前提下,最后挣大钱的主要是靠市场先生。也就是市场先生帮着把市场的泡沫吹大的过程赚大钱,您怎么看?

林园:如果时间不长,这也是有道理的,好资产是在一定阶段有泡沫。但是我说的这种成长,是一个行业持续几十年的成长。要多次几年的成长把泡沫越吹越大,比如说现在市值是100亿,最后成长的市值几万亿,甚至更大。

本刊编辑部:依您在市场中这么多年的经验,会不会也抓一些情绪上能赚钱的机会。

林园:目前不会,我也很难抓。我就是成长加韧性,买好资产等待。

本刊编辑部:如果市场确实是很疯狂了,您仓位里的好资产现在估值过高了,您会进行调整吗?还是仍然不卖?

林园:我的组合我是不会卖的,我跟别人的区别就是我永远不卖。

本刊编辑部:您说的这种是主动满仓,市场中很多人被动长时间高仓位,因为亏钱了被套。从被动满仓到像您这样的主动买好公司满仓,怎么转换思维呢?

林园:这个就因人而异了,每个人经历不一样。反正不管是什么市场,我是把价值作为第一考虑的问题。

本刊编辑部:国庆节期间,您也在买港股的资产,还是您之前看的成瘾性的那些资产以及和嘴巴、养老相关的资产吗?

林园:还是从组合角度出发,港股、A股我都会配置韧性组合。

本刊编辑部:在这轮市场起涨前,银行以及公用事业中的煤炭水气都涨了很多,当下您做配置的时候,会考虑吗?

林园:涨了很多的,我考虑的成分就很少了。

申购赎回不会影响我思考

给投资人亏钱我心里会不安

本刊编辑部:您现在是职业投资人,管出资人的钱和自己的钱不一样。出资人就是挣钱就高兴,不挣钱就不高兴,我采访过一些职业投资人也知道长期投资的理念是正确的,但受出资人的影响,有时候很难坚持长期。您遇到过这方面的挑战吗?

林园:我没有这方面的压力,即使偶尔有也不会影响我,对投资更不构成影响。出资人投的时候都是有合约规定。

本刊编辑部:也有职业投资人有困惑,比如说不接受这些出资人的钱,可能那就没有人投我了,但是实际上他接受了这些出资人的钱,反而给他带来更大的压力。

林园:我并不在乎你投不投,那是你自己的事。即使他因为短期亏钱赎回,他影响我啥了,没影响。而且这都是自愿的。

10月10日有朋友打电话给我,说现在他们公司业绩都挺好,还有很多人要赎回?我也不知道是什么原因。我说我们公司还正常,咨询的人也变多了,每天有人申购,但我对这个事儿不在意。我和我们公司都不会依附于他们,这样才能独立思考。

本刊编辑部:我想这和您自身拥有的财富也有关系。

林园:总之我不会把命运掌握在别人身上,我的命运永远掌握在自己手上。

本刊编辑部:您有没有考虑过像海外有些基金经理说,把客户的钱赚够了,自己归隐了,您当时说还想证明自己。

林园:我总觉得这个市场还会有大的机会。我觉得或许随着自己年龄的增长,有一个看法是会变的。有些事就像我们说的需要平常心,舍得;投资就不要太贪婪了,你要把全世界的钱都挣到手,这也不可能。虽然我不在乎他投不投,但我还是要给客户一个好的交代。亏了自己的钱还好说,亏了客户的钱我会心里不安的。

抓住机会更重要

方法是第二位的

本刊编辑部:您说这是您抓住的最后一次机会,您是真的这么认为还是直播的过程中有点夸张的成分?

林园:这是真实想法,确实我认为如果市场真是往牛市方向发展的话,肯定会是一个大机会。当然,能说出这番话也是基于我的年龄。20岁、30岁时我当然不会这么说,生老病死,不由自己掌握。

本刊编辑部:我2018年采访芒格时问过他一个问题,价值投资人都长寿,因为是利用市场为我服务。除了巴芒,投资大师欧文·卡恩活到了109岁。您说的几十年长牛,沪指的6124点都会被踩在脚下,也像美股一样,每次看空都会被打脸。

林园:我自己感觉是这样的。我也同情中国股民,希望大家能多挣点钱。

本刊编辑部:因此现在还是买好资产的便宜时候,不要看这种短期的市场波动?

林园:对,现在是胆大的时候。

本刊编辑部:您曾说过,一些机构中老的基金经理被熊市吓坏了的,思维转换不过来,建议都得把他们换掉,让年轻人上。

林园:因为当下进场正确的概率远远大于错的概率。为什么说初生牛犊,你给他提醒风险是最错的。也有人说,那他听了我的话,进去亏钱了。但他是成年人了,应该对自己的行为负责。如果抓不住这次机会,可能就错失了一次改变命运的好机会。投资中错过机会,也是风险,也是错误。这个机会出现了,现在人人平等。

就像我的老母亲,就不喜欢我炒股,觉得有风险。

本刊编辑部:您现在这种情况很成功了,老母亲会改变想法了吗?

林园:她还是原来的认知。社会上有很多人,因为担心不去做事,即使别人成功了他还是坚持。也不能说他们错,把钱存银行虽然有贬值,但本金一直在。任何投资都是有风险的,但是我们不说模棱两可的话。就像当初改革开放初期,很多人敢拼敢闯,才有了成就。

所以我对我子女的教育,从来不会去说风险。年轻人就要让他探索,要对未知世界去勇敢探索,保有好奇心,具备这样的激情才会成功。如果加以劝阻,其实从内心就是否定的,放眼全世界各行各业的成功者都有那种执着精神。有时候说太多风险或者阻止,等于是把这种有创新执着精神的人给打倒了。

我来说个常识,国家都拿出来买了那么多个几万亿,我怕什么呢?大不了一起错,是不是?个人投资上,只要不借钱都是可以的。从国际上看,例如美国1929年的经济大萧条,当时能坚持下来的都是大富翁了。

本刊编辑部:看美国股市,拉长一二百年的数据,即使有的股票可能阶段性地买的价格挺高,但是时间能把成本给熨平,短期套住也是金项链,最后好资产还是会带来收益的,而且很可观。

林园:有人说,听他的错了怎么办?那怎么不说,听我的对了怎么办呢?

本刊编辑部:悲观者正确、乐观者前行。这让我想起了马斯克,很多人都说他是疯子;但是他对自己的信念很执着,低成本把火箭造上了天。

林园:我永远觉得投资的方法是第二位的,我重复强调一下首先得抓住大机会。

本刊编辑部:好的。再次感谢您接受本刊的采访。

(文中提及个股仅为举例分析,不作买卖推荐。)

版权声明

本文仅代表作者观点,不代表百度立场。

本文系作者授权百度百家发表,未经许可,不得转载。

评论