上周,美联储宣布将联邦基金利率下调50个基点,降至4.75%至5.00%的区间。9月19日的货币政策新闻发布会上,美联储主席鲍威尔在讲话中强调,此次降息主要是为了确保美国经济实现软着陆,并表示美国经济目前没有衰退迹象,也不认为经济衰退即将到来。鲍威尔不认为降息50个基点是新的趋势,下一步的行动取决于经济数据,未来并没有设定任何固定的利率路径。

此外,鲍威尔还提到,通胀水平已更接近目标,通胀的上行风险已减弱,而劳动市场的下行风险则有所上升。但利率点阵图显示,美联储官员预计,在此次降息后,今年还将可能合计降息50个基点,意味着今年内或将合计降息100个基点。

9月20日,最新一期贷款市场报价利率(LPR)出炉,1年期和5年期以上LPR均未调整,1年期LPR仍为3.35%,5年期以上LPR仍为3.85%,均较上一期保持不变。虽然LPR调降预期落空,但市场对于后续降准降息仍然具有想象空间。

目前市场可能已进入储备政策加速出台的阶段,10年期国债能否下破 2%关键点位,主要取决于未来政策方向与出台顺序。目前储备政策类型可能包括但不限于:降准降息、降低存量房贷利率、财政追加发力(宽信用政策)等。但若储备政策类型、强度超出市场预期,可能引发新的阶段性调整。因此特别需要关注,进入四季度,为了努力达到全年目标,后续可能出台的一揽子政策组合拳对市场情绪造成的影响。

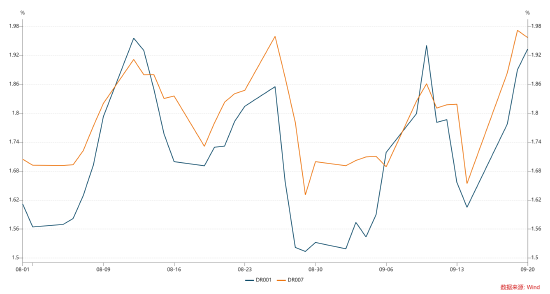

1. 资金面

上周共三个交易日,央行公开市场共有8845亿元逆回购到期,同时共进行了16637亿元逆回购操作,全周净投放7792亿元。受缴准、MLF到期、税期走款等因素影响,上周资金面整体呈现走高趋势。

银行间质押式回购加权利率(%)

2.现券市场

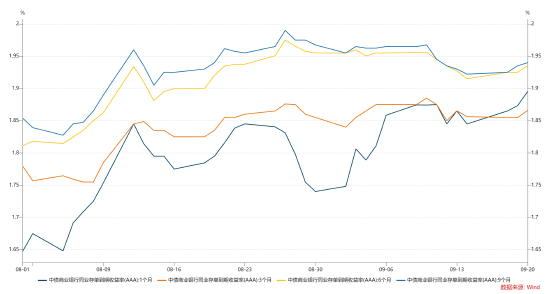

(一)同业存单:全周AAA等级存单收益率小幅上行。(1)上周AAA等级各期限存单二级市场收益率以上行为主。具体来看,1M品种较前一周上行3BP,3M品种基本持平,6M品种上行1BP,9M和1Y品种上行1BP。(2)从期限利差而来看,AAA等级1Y-3M期限利差较前一周小幅走扩,由6.48BP上行至7.43BP,在历史分位数7%左右水平。

同业存单收益率走势(%)

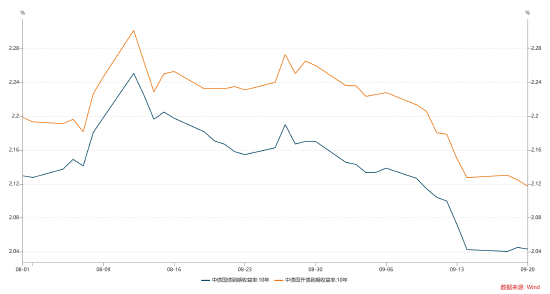

(二)利率债:利率债二级市场延续之前偏强情绪,长债、超长债收益率再次触及历史低位。全周来看,7Y国债活跃券收益率下行0.5BP至1.8950%,10Y国债活跃券收益率下行0.5BP至2.0350%,30y国债下行3.35BP至 2.1490%。

10年期利率债收益率走势(%)

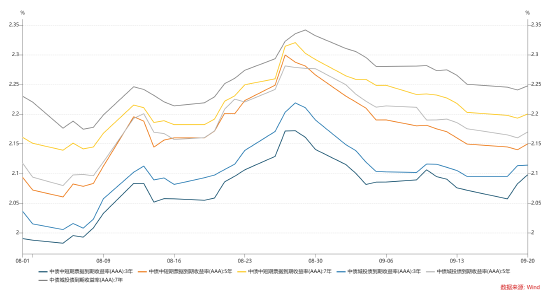

(三)信用债:上周信用债二级市场整体走势延续前一周分化行情,利率与信用债分化行情延续。从期限上看,中短久期信用债收益率整体小幅上行,长久期收益率整体小幅下行。从评级来看,高评级债券更加稳定。

城投债方面,从久期看,利差变动幅度呈现中间低两边高;从评级来看,低评级利差上行,高评级利差下行,呈现短升长降的格局。从历史分位数来看,大多数城投债信用利差已达到 7%,但仍处在历史较低水平。

信用债收益率走势(%)

3.可转债

上周转债二级市场整体收跌,其中中证转债指数下跌0.12%,上证转债指数下跌0.03%,深证转债指数下跌0.28%;万得可转债等权下跌0.19%,万得可转债加权下跌0.21%。从市场转股价值和溢价率水平来看,上周末按存量债余额加权的转股价值均值为70.64元,较前一周末增加0.67元;全市场加权转股溢价率为67.15%,较前一周末下降了1.5个百分点。全市场百元平价溢价率水平为13.91%,较前一周末下降了0.33个百分点。

免责声明:本通讯所载信息来源于本公司认为可靠的渠道和研究员个人判断,但本公司不对其准确性或完整性提供直接或隐含的声明或保证。此通讯并非对相关证券或市场的完整表述或概括,任何所表达的意见可能会更改且不另外通知。此通讯不应被接受者作为对其独立判断的替代或投资决策依据。本公司或本公司的相关机构、雇员或代理人不对任何人使用此全部或部分内容的行为或由此而引致的任何损失承担任何责任。未经长城基金管理有限公司事先书面许可,任何人不得将此报告或其任何部分以任何形式进行派发、复制、转载或发布,且不得对本通讯进行任何有悖原意的删节或修改。基金管理人提醒,每个公民都有举报洗钱犯罪的义务和权利。每个公民都应严格遵守反洗钱的相关法律、法规。投资须谨慎。

版权声明

本文仅代表作者观点,不代表百度立场。

本文系作者授权百度百家发表,未经许可,不得转载。

评论