来源:CFC商品策略研究

作者 | 中信建投期货研究发展部 陈宇灏

期货交易咨询从业信息:Z0019939

本报告完成时间 | 2024年9月30日

重要提示:本报告观点和信息仅供符合证监会适当性管理规定的期货交易者参考。因本平台暂时无法设置访问限制,若您并非符合规定的交易者,为控制交易风险,请勿点击查看或使用本报告任何信息。对由此给您造成的不便表示诚挚歉意,感谢您的理解与配合!

在苹果研究分析过程中,我们往往面临着逻辑切换速度快、频率高的难点。故在此我们整理了苹果在四季度传统的关注要点以及我们认为在4月以来的供需格局下的可能兑现情形。

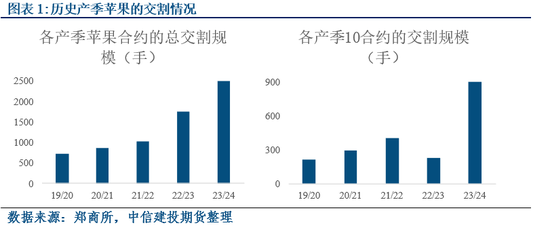

1. 苹果最为传统的关注点-交割情况

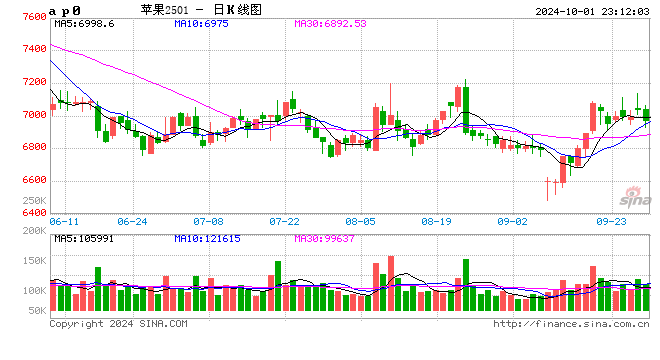

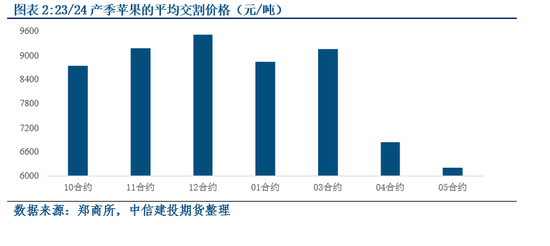

与往年相比,当前产季相较往年的特点是新增了仓单预报-根据郑商所数据,截至9月27日,这一仓单预报为220手。最终的交割结算价或将直接体现/包括现货的收购成本。

若从4月以来市场的观点,以及近期的天气情况来看,我们认为市场前期普遍预期的类似“24/25产季交割难度相对往年偏低,交割品的总成本相对往年偏低”逻辑有较大可能成立/兑现。

然而同时,我们也需要考虑到,存在“近期宏观情绪出现较明显好转,导致产业从业者上调现货预期并兑现为更高接货意愿”的可能性。

前述“交割成本”与“接货意愿”的变化逻辑可能造成24/25产季10等合约的交割博弈升级。举个例子,倘若接货意愿因近期的宏观情绪改善出现明显升级,则可能重复往年的合约交割博弈并带来较大的波动。

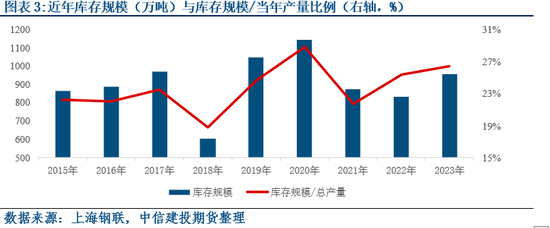

2. 10月合约之后的关注点-库存情况

随着10月下树收购季及第一轮交割行情的完成,11月中上旬将完成入库工作,并向市场揭秘24/25产季库存的规模与结构。

从当前24/25产季相对缺乏供给侧逻辑的格局来看,我们认为24/25产季本身的产量或将较23/24产季出现一定正增长,而若假设入库比例(库存规模/当年产量)与往年差距不大,则我们可能预期24/25产季库存规模较23/24产季同样出现一定正增长。而前述预期可能早已在4~6月花期整体无恙,套袋期结果未推翻花期情况等节点便已经陆续构成并在期货市场上完成计价。

当然,倘若摘袋下树期各主产区出现明显不利天气(如冰雹、连阴雨等问题),则前述假设与推论可能出现一定的向下修正。

而相对更难直接通过公开数据体现的库存结构问题,我们当前抱有以下观点:

1. 10~11月的收购博弈将一定程度上影响届时的库存结构-举个例子,若各类客商及其他产业从业者采购更为谨慎,普遍选择压价及按需收购时,可能造成更多果农选择自行入库,押注后期行情。

2. 参考往年经验,若果农被动入库比例较高,则后期行情波动可能偏大,而在行情偏差的产季中,果农则可能在后期(新年或春节后)出现陆续乃至踩踏式的降价出货。

3. 而考虑到23/24产季库存货源并不太理想的兑现结果,本产季产业从业者若面对着整体偏高的库存规模以及相对偏高的果农入库比例时,可能相对更为悲观。

4. 前述三点本质上与整体宏观情绪(兑现为终端需求)有着较明显的相互作用关系,若近期好转的宏观情绪成功兑现,则对于现货从业者的压力可能相对23/24产季更小。

总结一下,短期内我们主要关注的是10合约反映的交割结果,而这一交割结果将受到“交割成本”与“接货意愿”的影响,在市场自4月以来普遍对“价格成本”有着偏低预期时,近期好转的宏观情绪可能影响“接货意愿”。而进入10月下旬,我们便需要关注库存,从当前期货市场预期来看,库存绝对规模高于23/24产季并不太值得意外,从边际变化来说,我们更倾向于高度关注宏观情绪的实际改善结果及其对终端消费的传导。

版权声明

本文仅代表作者观点,不代表百度立场。

本文系作者授权百度百家发表,未经许可,不得转载。

评论